Reforma tributária simplifica, mas não reduz imposto; conheça as propostas

Paulo Guedes com o então presidente da Câmara, Rodrigo Maia, e do Senado, Davi Alcolumbre, na entrega da primeira parte da reforma tributária – Foto: Luis Macedo

Parada há mais de um ano no Congresso e ainda sem ter uma proposta completa do governo, a reforma tributária espera poder voltar aos holofotes em breve. Ela foi listada entre as prioridades da nova chefia do Parlamento, composta por Arthur Lira (PP), presidente da Câmara dos Deputados, e Rodrigo Pacheco (DEM), do Senado.

Reforma administrativa (que revê o funcionalismo público), PEC Emergencial (que cria cortes de gastos temporários quando faltar recursos), PEC do pacto federativo (que descentraliza recursos da União para os estados e municípios) e PEC dos fundos (que libera a verba de fundos públicos para o abatimento da dívida) são outras pautas mais ou menos amadurecidas que disputam o tempo dos parlamentares nas próximas semanas e meses.

Retalho de propostas

Mais complexa do que as outras pautas, a reforma tributária tem hoje três projetos diferentes: um desenhado pela Câmara dos Deputados (PEC 45), outro pelo Senado (PEC 110) e, por fim, a primeira parte da proposta elaborada pelo governo, encabeçada pelo ministro da Economia, Paulo Guedes (PL 3.887).

Estão todos em análise em uma comissão especial mista do Congresso, formada por senadores e deputados. De acordo com o relator, o deputado Aguinaldo Ribeiro (PP), a intenção é criar um texto único que reúna os pontos em comum das três propostas.

As duas primeiras, de autoria da Câmara e do Senado, estão lá desde 2019. A de Guedes chegou em julho de 2020 e ainda está aos pedaços: à época, o ministro explicou que a proposta do governo seria fatiada em quatro partes, para separar os diferentes temas, e que as outras três viriam na sequência. Mais ainda não foram apresentadas.

O primeiro pedaço apresentado por Guedes fala sobre unificação de impostos federais (PIS e Cofins). As fatias seguintes devem trazer temas como a unificação de outros tributos e assuntos mais espinhosos, como a controversa criação de um imposto digital (comparado à velha CPMF), taxação de dividendos e fim da contribuição de 20% sobre a folha de pagamentos.

Imposto igual, mas simplificado

Com algumas diferenças e muitos pontos de convergência, os três projetos em análise têm um grande eixo em comum: a extinção do emaranhado de impostos que existe hoje sobre o consumo e a sua junção em um tributo único e simplificado. Em nenhuma delas a carga tributária final sairá reduzida; ela é apenas remanejada. Mas a simples diminuição da complexidade, algo que drena horas de trabalho por ano das empresas, é amplamente defendida por empresas, tributaristas e economistas.

Para os consumidores, é uma mudança que permite saber exatamente quanto pagam de imposto sobre cada produto ou serviço que adquirem, como é com o IPTU ou o Imposto de Renda sobre o salário, por exemplo, que são bem mais claros. A unificação é um sistema bem mais moderno e alinhado com o que é feito em boa parte dos outros países desenvolvidos e emergentes no que diz respeito à tributação do consumo, nos modelos do chamado IVA (Imposto sobre Valor Agregado).

Produtos mais baratos, serviços mais caros

Ainda assim, não é sem atrito que o tributo ao estilo do IVA tenta desembarcar por aqui: com a cobrança unificada, alguns setores pagariam menos, enquanto outros pagariam mais.

Hoje cada atividade tem uma alíquota própria. Serviços, como academias, consultórios e escolas particulares, pagam alíquotas mais baixas que a média e ficariam mais caros. Já produtos, roupas ou eletrodomésticos, ficariam mais baratos.

A cobrança do PIS/Cofins, por exemplo, vai de 3% a 9%, variando de acordo com a atividade e o sistema tributário da empresa. O governo fala em unificá-la em 12%, mas sobre uma base menor, o que, de acordo com ele, deixa o resultado final igual.

O ICMS, que é estadual, pode ser completamente diferente de um produto para outro e de um lugar para outro. A PEC 45 fala em reunir seis de uma vez em uma cobrança de 25% (PIS, Cofins, IPI, ICMS e ISS).

Para empresas do Simples Nacional, que já pagam uma folha de impostos simplificada, não há alteração em nenhuma das três propostas.

Pobres pagam mais, ricos pagam menos

Apesar de algumas mudanças pontuais, as reformas também não mexem de forma substancial em uma das principais características do sistema tributário brasileiro: a regressividade, que leva os mais pobres a pagarem proporcionalmente mais impostos do que os mais ricos.

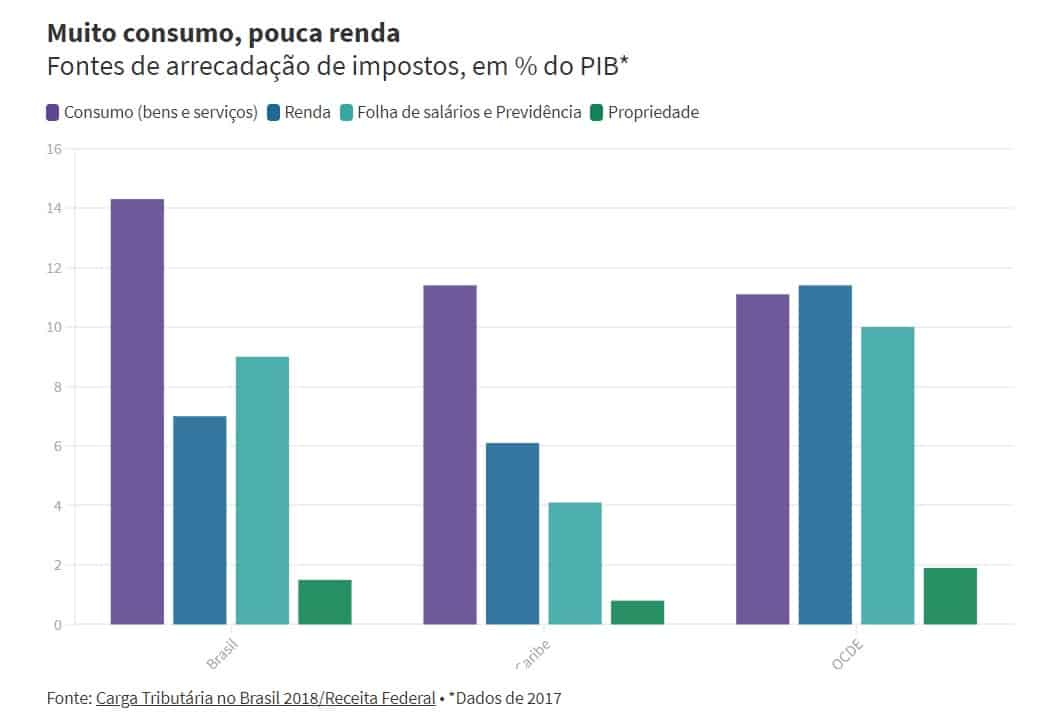

Isso acontece porque, diferentemente do que acontece nos países mais desenvolvidos, o grosso dos impostos brasileiros recai sobre o consumo, que muitas vezes encarecem produtos e pesam proporcionalmente mais no orçamento dos mais pobres.

Por outro lado, o imposto sobre a renda e o patrimônio, que tira fatias de salários, investimentos e heranças, por exemplo, é mais brando.

A criação de um imposto sobre dividendos, que são o pedaço dos lucros pagos pelas empresas a seus acionistas, elevaria um pouco o imposto sobre a renda. Hoje o Brasil é um dos poucos países do mundo onde os dividendos são livres de impostos. A ideia é cobrar os dividendos e, em contrapartida, reduzir uma parte do imposto de renda pago pelas empresas.

Veja alguns dos principais pontos de cada proposta:

PEC 45, da Câmara dos Deputados

O projeto, de 2019, é de autoria do deputado federal Baleia Rossi (MDB) e foi baseado por proposta desenhada pelo Central de Cidadania Fiscal (CCiF), comandado pelo ex-secretário do Ministério da Fazenda Bernardo Appy.

O que propõe:

- A unificação de seis tributos sobre o consumo: PIS, Cofins, IPI, ICMS e ISS. O nome do imposto seria CBS (Contribuição sobre Bens e Serviços) e teria alíquota única e igual para todos os setores.

- A troca dos impostos atuais pelo novo seria feita de maneira gradual, ao longo de 10 anos

- A possibilidade de um imposto seletivo sobre produtos que podem ser desestimulados (como cigarros ou bebidas), a serem definidos.

- Não permite a concessão de benefícios fiscais.

- Implementação de um “imposto negativo”, que devolve uma parte dos impostos pagos para os contribuintes de baixa renda.

PEC 110, do Senado Federal

Foi apresentada em 2019 pelo então presidente do Senado, Davi Alcolumbre (DEM). Recebeu, depois, um substitutivo do senador Roberto Rocha (PSDB).

O que propõe:

- A unificação de nove tributos sobre o consumo: IPI, IOF, PIS, Pasep, Cofins, CIDE-Combustíveis, Salário-Educação, ICMS, ISS. O nome do imposto seria CBS (Contribuição sobre Bens e Serviços), podendo variar entre diferentes bens e serviços.

- A troca dos impostos atuais pelo novo seria feita de maneira gradual, ao longo de cinco anos.

- Possibilita a criação de um imposto seletivo, que promoveria uma arrecadação extra sobre produtos como combustíveis, cigarros, bebidas e veículos, além de energia elétrica e telecomunicações.

- Permite a concessão de benefícios fiscais para setores específicos (alimentos, remédios, transporte público, saneamento básico e educação).

- Também prevê a ideia de “imposto negativo”, que devolve uma parte dos impostos pagos para os contribuintes de baixa renda.

PL 3.887, do poder executivo

Apresentado parcialmente em julho de 2020 pelo ministro da Economia, Paulo Guedes. De acordo com Guedes, a proposta será feita em quatro partes separadas, mas só uma foi apresentada até o momento.

O que já foi apresentado:

- A unificação de dois impostos federais sobre o consumo: PIS e Cofins. O nome do tributo único seria IBS (Imposto sobre Bens e Serviços) e teria alíquota de 12%, única para todos os setores.

- Também prevê a possibilidade de “imposto negativo”, que devolve uma parte dos impostos pagos para os contribuintes de baixa renda.

O que pode ter nas três fatias seguintes:

- Unificação de outros impostos, como IPI e IOF.

- Criação de um imposto sobre transações digitais.

- Redução de imposto de renda para pessoas físicas e empresas.

- Tributação de dividendos.

- Desoneração da folha de pagamentos das empresas.

Fonte: CNN